个人所得税,又变了!

2022年1月 1日起开始将执行新的年终奖纳税方式。

一、年终奖纳税方式发生变化,到手年终奖可能相差上万

根据财政部、税务总局《关于个人所得税法修改后有关优惠政策衔接问题的通知》的规定,居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》规定的,在2021年12月31日前,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额,按照本通知所附按月换算后的综合所得税率表(以下简称月度税率表),确定适用税率和速算扣除数,单独计算纳税。

文件中明确:自2022年1月1日起,个人取得年终奖不再适用优惠算法,即不能再单独计税,应并入当年综合所得计算缴纳个人所得税。

所以,有可能各位在年内or年后收到的年终奖,可能相差上万元!

二、哪些所得应缴纳个人所得税

依据《中华人民共和国个人所得税法》,下列各项个人所得,应当缴纳个人所得税:

(一)工资、薪金所得;

(二)劳务报酬所得;

(三)稿酬所得;

(四)特许权使用费所得;

(五)经营所得;

(六)利息、股息、红利所得;

(七)财产租赁所得;

(八)财产转让所得;

(九)偶然所得。

我国个人所得税纳税人分为非居民纳税人和居民纳税人。

非居民纳税人

是指在中国境内无住所又不居住或者无住所而在境内居住不满一年的个人。

非居民纳税人只负有限纳税义务,即只就从中国境内取得的所得,按照税法规定缴纳个人所得税。其取得工资、薪金所得;劳务报酬所得;稿酬所得和特许权使用费所得按月或者按次分项计算个人所得税,不办理汇算清缴。

居民纳税人

居民纳税人是指在中国境内有住所或者无住所而在境内居住满一年的个人。

其取得工资、薪金所得;劳务报酬所得;稿酬所得;特许权使用费所得(以下称综合所得),按纳税年度合并计算个人所得税。

有扣缴义务人的居民纳税人,由扣缴义务人按月或者按次预扣预缴税款。办理汇算清缴的时间应当在取得所得的次年3月1日至6月30日内办理汇算清缴。

居民纳税人取得全年一次性奖金,属于工资薪金的一部分,2021年12月31日之前可选择性并入当年综合所得计算纳税。但自2022年1月1日起,居民纳税人取得全年一次性奖金,应并入当年综合所得计算缴纳个人所得税。

也就是说,2021年12月31日之前取得的年终奖,缴纳个税可选择单独计税或者合并计税。而2022年1月1日之后取得的收入,就只有合并计税一种方式。

年终奖单独申报

应纳税额=全年一次性奖金收入×适用税率-速算扣除数

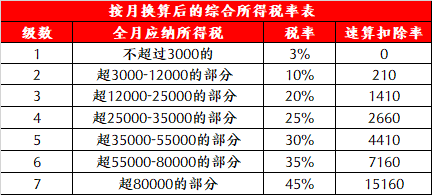

适用税率:以全年一次性奖金收入除以12个月得到的数额对照月度税率表确定:

年终奖并入综合所得申报

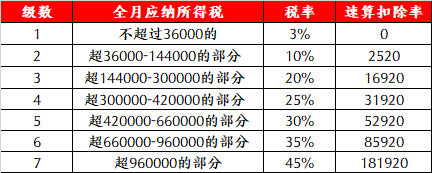

应纳税额=(年收入-减除费用-附加扣除-专项附加扣除-其他扣除)×税率-速算扣除数

三、年终奖单独计税or合并计税

哪种方式纳税少

咱们来看两个例子。

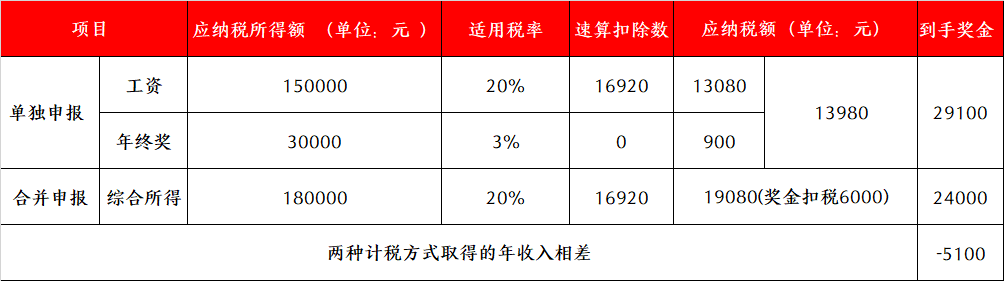

A公司小王,2020年工资扣除三险一金、免征额等后,应纳税所得额15万元,年终奖3万元。

(按照单独计税的方式和按合并计税的方式)

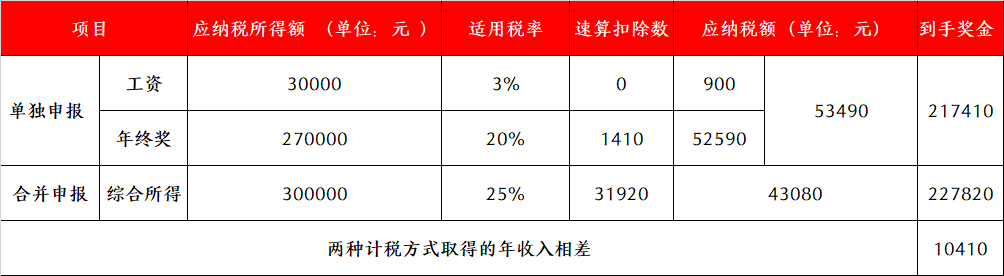

B公司小李,2020年工资扣除三险一金、免征额等,应纳税所得额3万元,年终奖27万元。

(按照单独计税的方式和按合并计税的方式)

所以,并不是所有的情况都适合单独申报。单独计税适用于工资高于年终奖的员工,合并计税则适用于年终奖较多的员工。

1、当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额≤0

年终奖选择并入综合所得更节税。

2、当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额≤36000

年终奖选择两种方式都可以。

3、当年收入(含年终奖)减去6万及三险一金、附加扣除等后应纳税所得额>36000

当含年终奖的全年应纳税所得额大于36000时,由于年终奖单独申报存在雷区等原因,为使税负最低,可在年终奖和工资之间进行分配,分配的年终奖按照全年一次性奖金单独申报。

年终奖金额可以参照下表

版权声明:本文为原创文章,版权归 渝企惠 所有,欢迎分享本文,转载请保留出处!

部分图片采集于互联网,如侵犯您的权益请联系我们删除。

渝公网安备 50011202502269号

渝公网安备 50011202502269号